Elliott |

Ralph Nelson Elliott (1871 – 1948), een Amerikaanse accountant, suggereerde in de jaren ’30 van de vorige eeuw dat de ontwikkelingen op de financiële markten zich in golven binnen golfpatronen afspelen. Er zit, zogezegd, een ritme in.

Massapsychologie

Daarmee was direct de controverse geboren want de golven en patronen zouden grotendeels voorspelbaar zijn en – als dat klopt – niet veroorzaakt worden door allerlei gebeurtenissen. Sterker nog: gebeurtenissen spelen een rol in een patroonontwikkeling die al eerder vast staat. De stijgingen en dalingen op de effectenbeurzen zijn het gevolg van massapsychologie onder beleggers, ze zijn beurtelings optimistisch en pessimistisch en op deze manier wordt hun gevoel, in mooi Nederlands, een self fulfilling prophecy: als mensen pessimistisch worden geven ze minder uit, verkopen hun aandelen, stellen grote aanschaffen uit, het consumentenvertrouwen daalt en snel daarna zal dat ook het geval zijn met het producentenvertrouwen: er wordt niet of minder gekocht dus hoeft er minder geproduceerd te worden.

Zodra het pessimisme omslaat in optimisme, dan keert het hier boven beschreven proces zich om: het consumentenvertrouwen stijgt, er wordt weer meer gekocht, producenten kunnen meer produceren en dat alles komt tot uitdrukking in stijgende koersen op de beurzen.

Het controversieele bestaat eruit dat het voor mensen moeilijk, zo niet onmogelijk is, te accepteren dat oorzaak en gevolg van hun handelen anders zijn dan zij denken. In feite zegt de Elliott Wave dat het allemaal begint met een onderbewuste draai in het denken van grote groepen mensen, de gevolgen voor de beurs komen daarna. Gebeurtenissen die de aanleiding lijken te zijn voor stijgende of dalende beurzen vervullen niet meer dan hun noodzakelijke rol in een patroon. Op deze manier is het ook verklaarbaar dat op goed beursnieuws soms niet of slecht wordt gereageerd en vice versa. Naar dezelfde feiten kunnen beleggers op meerdere manieren kijken, afhankelijk van hun in het onderbewustzijn al ingenomen standpunten. Daar bestaat een Nederlands gezegde voor: is het glas halfleeg of halfvol?

De meeste mensen denken dat zij pessimistischer worden OMDAT het slecht gaat op de beurs. Elliott draait het om en voor wie het in principe wil geloven zijn er veel aanknopingspunten. Elke krach op de beurs gaat gepaard met irrationeel gedrag van beleggers: uiteindelijk zijn ze wanhopig, stappen massaal uit en drijven de prijzen daarmee nog verder omlaag. Omgekeerd is een hausse op de beurs ook het moment waarop beleggers irrationeel hoge prijzen betalen voor aandelen. Het is niet moeilijk om in elk geval die extremen in verband te zien met massapsychologie en massahysterie. Beleggers zijn overwegend manisch.

Patronen

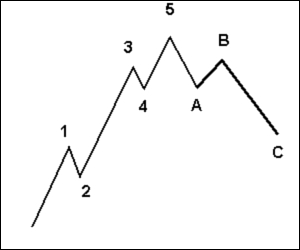

Op zichzelf leidt dit alle nog niet direct tot de aanname dat er sprake is van herkenbare patronen, dat is de ontdekking van Elliott. Hij stelde dat elke Wave in grote lijnen bestaat uit een patroon van vijf golven (1 tot en met 5), gevolgd door drie golven (A,B en C).

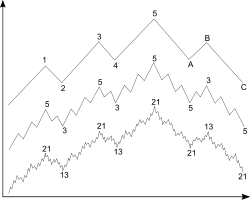

Zo’n patroon ontwikkelt zich steeds in de richting van de trend, neerwaarts of opwaarts en kan (tientallen) jaren duren. Het complexe is dat zich binnen deze golven weer complete patronen kunnen afspelen die weken, maanden of een jaar kunnen duren. Vergelijk het met een luchtfoto van de kust van bijvoorbeeld Groot Brittannië. Hoe hoger je vliegt, hoe meer de kustlijn eruit ziet als een redelijk gelijkmatig patroon. Maar vlieg je lager, dan zie je dat het in werkelijkheid om heel veel grillige patronen gaat: inhammen, baaien etc. die op grote hoogte versmelten tot één lijn.

Zie hier onder een Elliott Wave, bekeken op meerdere niveaus van diepte. Het wordt direct duidelijk dat het steeds om combinaties van opgaande en neergaande bewegingen gaat. Op het diepste niveau is er een veelvoud aan golven zichtbaar van het aantal op het hoogste niveau. Al deze golven bieden kansen om op de beurs geld te verdienen. Het is met de financiële instrumenten van vandaag immers mogelijk om niet alleen aan een stijgende maar ook aan een dalende beurs te verdienen, als je maar op tijd de juiste richting kent.

De golven

- Golf 1 zal zich altijd in de richting van de trend ontwikkelen. Is de trend positief, dan gaat Golf 1 omhoog.

- Golf 2 zal altijd Golf 1 corrigeren en gaat dus tegen de trend in. Is de trend positief, dan zal Golf 2 neerwaarts zijn omdat Golf 1 opwaarts was. Maar Golf 2 zal nooit lager komen dan het punt waarop Golf 1 begon.

- Golf 3 zal zich weer in de richting van de trend ontwikkelen. Is de trend positief, dan gaat Golf 3 omhoog, tot voorbij het hoogste punt van Golf 1. Meestal is dit zelfs de sterktes beweging in het hele patroon.

- Golf 4 zal weer Golf 3 corrigeren en gaat dus tegen de trend in. Is de trend positief, dan zal Golf 4 neerwaarts zijn omdat Golf 3 opwaarts was. Maar Golf 3 zal nooit lager komen dan het punt waarop Golf 3 begon.

- Golf 5 zal zich nog steeds in de richting van de trend ontwikkelen. Is de trend positief, dan gaat Golf 5 omhoog, tot voorbij het hoogste punt van Golf 3.

- Golf A vormt een flinke correctie op het geheel van Golf 1 tot en met 5.

- Golf B corrigeert Golf A, als Golf A omlaag ging, dan gaat Golf B omhoog maar Golf B zal niet het hoogste punt van Golf A halen.

- Golf C tenslotte maakt de trendomkeer compleet, het is een forse uitbreiding van de correctie op de Golven 1 tot en met 5.

Daarmee hebben de patronen een voorspellende waarde: als je ze in een vroeg stadium herkent, dan kun je de richting van bijvoorbeeld de AEX-index weten als het hele patroon is afgemaakt. Complicerend daarbij is dat deze patronen (5 + 3 golven) zich ook weer afspelen binnen patronen en daardoor kun je flink op het verkeerde been worden gezet. De beurs gaat nooit in een steile lijn omhoog of omlaag, elke dag, elk uur is er weer sprake van bewegingen omhoog en omlaag. Het is dus goed mogelijk dat, in een neerwaartse trend, er toch golven van een dag, soms zelfs weken, maanden of jaren zijn die een omgekeerd beeld tonen.

Als die perioden enige tijd duren dan kan een belegger goed verdienen als hij de golf tijdig heeft herkend. Dan maakt het niet uit of de beurs omhoog of omlaag zal gaan, als je er maar de juiste positie in hebt gekocht en vervolgens tijdig hebt verkocht.

Voorbeeld: het jaar 2000 tot nu

Wie in 2000, op de top van de AEX, al zijn aandelen verkocht en vervolgens pas weer in 2003 instapte op een AEX van 220, kon tot medio 2007 meer dan 150% winst maken, in ruim drie jaar, omdat de AEX medio 2007 op 560 stond. Toch zette daarna de daling, die volgens de Elliott Wave in 2000 begon, zich weer voort in 2008 en ook nog in het eerste deel van 2009. Wie dit zou hebben gedaan zou zelfs over de gehele periode 2000 tot en met begin 2009 nog een meesterlijk belegger zijn met een gemiddeld jaarlijks rendement van bijna 20%. Nog mooier zou het zijn geweest als deze belegger vervolgens in maart 2009 het roer zou hebben omgegooid om te profiteren van een stijging die nog tot in najaar 2014 voortduurde en de AEX naar 422 bracht. Maar, daarvan zijn we overtuigd op het moment van schrijven (september 2014): een volgende forse daling is aanstaande want het grotere patroon dat in 2000 op de piek van de AEX op 701 ontstond, lijkt nog niet af.

Er zijn weinig mensen die een verband leggen de Internetbubble, de Oorlog in Irak en de Kredietcrisis. Toch markeren deze drie gebeurtenissen golven in een Elliott Wave die op dit moment (2013) volop onderweg is.

In maart 2000 – of daaromtrent – kwam er een (voorlopig) einde aan de laatste golf (Golf 5) in een opwaartse trend. Met ups en downs, gerekend vanaf de Oliecrisis in de jaren ’70 van de vorige eeuw, bereikte de AEX met een stand van 701 punten (omgerekend in Euro’s) een all time high.

De aanhangers van de Elliott Wave stelden vast dat een compleet patroon vervolgens afgemaakt moest worden met de golven A, B en C die een trendomkeer markeren.

En dat bleek ook zo te zijn.

Vanaf maart 2000 ging in een neerwaartse trend van start, Golf A bracht de AEX tot begin 2003 omlaag naar ca. 220 punten. Deze beweging omlaag was tegengesteld aan de Golven 1 tot en met 5 die per saldo een forse stijging van de AEX brachten.

In maart 2003 – min of meer volgend op de inval in Irak – bracht Golf B de AEX tot juni 2007 omhoog naar ca. 560 punten. Ook deze Golf B was er volgens het boekje: Golf A werd opwaarts gecorrigeerd maar bereikte nooit meer het startpunt van Golf A dat op een AEX van ca. 700 punten lag.

Vanaf dat moment, medio 2007, bevindt de AEX zich in Golf C die ons in 2009 omlaag heeft gebracht naar 194 in maart 2009. Overigens voorspelden we op deze plek al in de eerste week van januari 2009 dat de AEX dat jaar in een zone van 150 - 200 zou belanden. Want deze golf C moest naar een niveau dat lager is dan het laagste punt van Golf A dat op 220 punten ligt.

Voor 2014 denken we middenin Golf C te zitten die zijn 2e Subgolf aan het afmaken is, waarschijnlijk resulterend in een zone 400 - 425.

Daarna vangt de 3e subgolf aan die de AEX onder de 194 zal moeten brengen.

Uiteindelijk denken we in de periode 2014- 2017 een AEX te hebben meegemaakt op een niveau in de zone 125 - 175.

Daarna hebben we nog Subgolf 4 (opwaarts) en Subgolf 5 (nog verder neerwaarts) te goed. Tegen die tijd zal het 2016 - 2019 kunnen zijn.

Kanttekening hierbij is dat dit ons op dit moment preferente scenario is, er is ook altijd een alternatief scenario. Het werken met patroonherkenning - en dat is wat de Elliott Wave doet - maakt dat je kiest voor het meest waarschijnlijke patroon.

Werkt het altijd?

Misschien geldt dat per saldo voor de golfbewegingen wel maar bij beleggen gaat het erom of de belegger deze golven ook tijdig herkent. De ervaring leert dat daar het risico zit, het blijkt dat met name aan het eind van een golf, en bij een trendomkeer, de meeste beoordelingsfouten worden gemaakt. Soms is een golf al klaar maar dat kun je pas met zekerheid zeggen als de opvolgende golf een eind op weg is.

Moeilijk is het ook dat de tijdsduur van een golf niet een heel hard gegeven is, er is zeker wel een bandbreedte voor de duur aan te geven maar golven kunnen zich ook een tijdje zijwaarts ontwikkelen om pas daarna weer verder te gaan in de juiste richting.

En tenslotte is er het correctieniveau, wanneer is een golf klaar? Hier raakt de Elliott Wave een andere belangrijke theorie, die van Fibonacci wiens eigenlijke naam Leonardo van Pisa was.

Wilt u meer weten over Ralph Nelson Elliott en het Elliott Wave Principe, ga dan naar http://en.wikipedia.org/wiki/Elliott_wave